ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

この節税ブログで、大学生に対する役員給与の判例を検討したことがあります。今回も似たケースで取締役・監査役に就任している未成年の子への役員給与の判決について考えていきましょう。

概 要

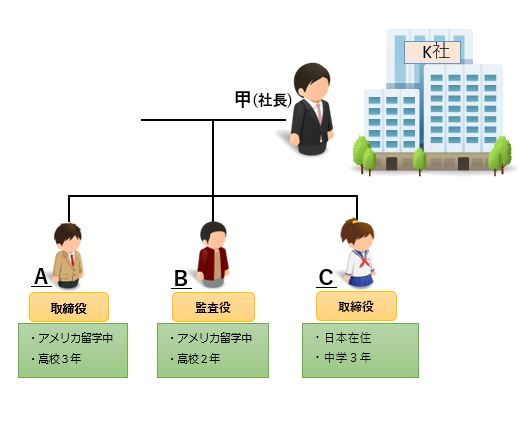

K社は甲の子供である、A(取締役)、B(監査役)、C(取締役)に任命し、役員給与として、月々20万円を支払い、税務署へ申告していました。今回の事案は、この役員給与がK社の損金に 認められるかどうかが争われた内容です。

裁判所の判断

・子供らはアメリカの高校または日本の中学に就学中であること。

・未成年であること。

・K社の経営に子供らは参画していないこと。

・甲が子供らの口座を管理していること。

⇓ これらの要素を総合的に勘案して、、、、、

➣全額損金として認めませんでした。

【理由】

・通常の経済人の行為として不合理、かつ、不自然であること。

・法人税の負担を不当に減少させる行為であること。

まとめ

裁判の結果は、子供たちへの役員給与はK社の損金にならず、父親である甲の役員賞与と認定されました。

要するに、会社では損金(経費)にはならず、甲個人で所得税を支払うという「ダブルパンチ」の状態です。もっといえば、これに加え、源泉所得税の不納付加算税、延滞税等も発生するので、「トリプルパンチ」の 状態ともいえます。

前回取り上げた判例では、年額60万円までは認められました。しかし、今回は全額認められませんでした。この違いは、どこにあるのでしょうか?

大きな違いは、ひとつに勤務実態です。今回の事案は、子供らのうち2名は海外に居住し、1名は日本で中学校に通う立場であり、経営に参画はしていませんでした。やはり、実態として勤務していない以上、 その人たちが会社から給与を受け取ることは通常あり得ません。そのため、役員としての地位があったとしても勤務実態がなければ役員給与と認められるのは難しいといえます。

皆様が、同様の形式で役員給与を検討しているのであれば、その親族への役員報酬が、本当に実態に見合うものであるのかを常識的に判断することが必要となります。

(参考判例)

東京地裁平成8年11月29日(税務訴訟資料221号7824頁。)

東京高裁平成10年4月28日(税務訴訟資料231号8155頁。)

最小三平成11年1月29日 ? (税務訴訟資料240号407頁。)

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE