ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

中小企業の株式は、相続・贈与の際には相続税法に基づき株価が決まります。堅調な業績を続けている会社ほど評価額は高く、その承継に伴う相続税や贈与税の負担はかなりのものです。

全企業数に占める中小企業の割合が99.7%(総務庁「事業所・企業統計調査」)とも言われる中で、その中小企業の事業承継を税制面からバックアップする制度が税制改正により平成27年から使いやすくなっています。今回は「非上場株式の贈与税・相続税の納税猶予」についてご説明します。

◆自社株の評価がはじめの一歩

事業承継における大事なポイントの1つが次世代後継者への自社株式の承継(相続・贈与)です。そこについて回るのが、株式の評価額。生前贈与をするのか・相続財産として渡すのか。どちらにしても無視できません。そのため、納税猶予制度を検討する前に、先ずは自社の株価がいくらなのかを確認してみましょう。株価がそれほど高くない場合、もしくは現社長と後継者が比較的若い場合(事業承継に時間をかける余裕がある)などの場合は、毎年コツコツ贈与するのも選択肢の1つです。

◆生前贈与をするなら、株価が下がったタイミングをねらう

贈与時の株価は、相続税法に基づき計算します。

贈与を受ける人の立場や会社の規模により評価方法は変わりますが、評価の基礎に「会社の配当状況・利益・純資産」の数値を使用します。通常、これらの指標数値が良ければ株価は高く、そうでない場合は低くなります。そのため、大規模修繕を実施した、多額の役員退職金の支給があったなど大きな損失を計上した決算の後が贈与に有利なタイミングです。「株価が低い=同じ税負担で、一度に贈与する株数が増やせる」ことになるからです。

◆発行済株式の3分の2を税負担なしで一度に贈与をすることが可能!「贈与税の納税猶予」

しかし、株価を下げる対策を行ってもまだ株価が高い。とはいえ、なるべく早く後継者に譲りたい…と言う場合は、毎年少しずつの贈与や相続時精算課税では物足りず困ってしまうことでしょう。そこで有効な方法として検討できるのが、「贈与税の納税猶予制度」です。

先代から後継者への株式の贈与について、発行済株式の3分の2までの株数(既に後継者が一部の株式を保有していた場合その数を除きます)であれば贈与税の納付を全額猶予してもらえます。猶予を継続していくための要件はありますが、株価が高い会社ほど、猶予の効果は高くなります。

それではその節税額がどのくらいか、下記の具体例で考えてみましょう。

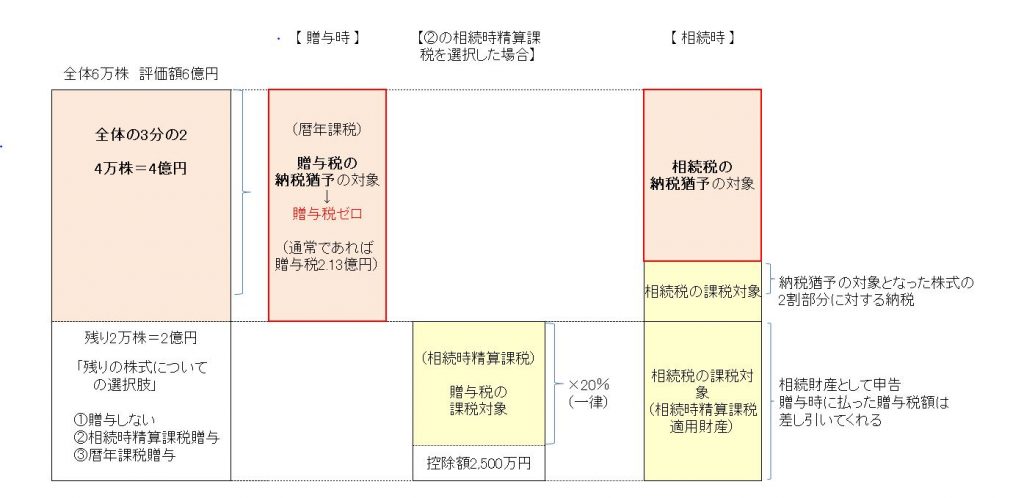

[贈与者]先代社長:父 [受贈者]後継者:子(保有株式ゼロ)

株価は、1株あたり1万円。発行済株式数6万株

この状態で、父が子に、3分の2にあたる4万株(評価額4億円)の株式を子に贈与したときには、(4億円-基礎控除110万円)×55%-640万円=約2.13億円贈与税を納めることになりますが、要件を満たせばその全額が猶予され贈与税はゼロになります。後述しますが、贈与後に父が亡くなって相続となった場合でも、贈与を受けた株式の8割に限定されますが、相続税の納税も猶予可能です。下図のイメージとなります。

◆猶予をしてもらうための要件は?

気になる納税猶予を受けるための要件ですが、主なものは下記です。

【贈与者の要件】(一般的には、親)

・会社の代表者であったこと

(贈与時点では代表を退任していること。取締役にはとどまってもOK)

・贈与前は、同族関係者で株式を50%超保有しており、その筆頭株主であったこと

【受贈者の要件】(一般的には、子)

・会社の代表者であること

・贈与日において20歳以上、かつ役員に就任して3年以上経過していること

・贈与後、同族関係者で株式を50%超保有しており、その筆頭株主となること

【贈与する株式数の要件】

・ 下記の株式数を一度に贈与すること(数年に分割して贈与は不可)

①贈与前の、先代と後継者の株式保有数が全体の3分の2以上の場合

→贈与後の後継者の保有数が3分の2に達するまでの株式数

②贈与前の、先代と後継者の株式保有数が全体の3分の2未満

→先代の保有している株式のすべて

【会社の要件】

・非上場の中小企業であること (風俗営業会社を除く。関連会社に風俗営業会社がいる場合もNG。)

・従業員が1人以上いること

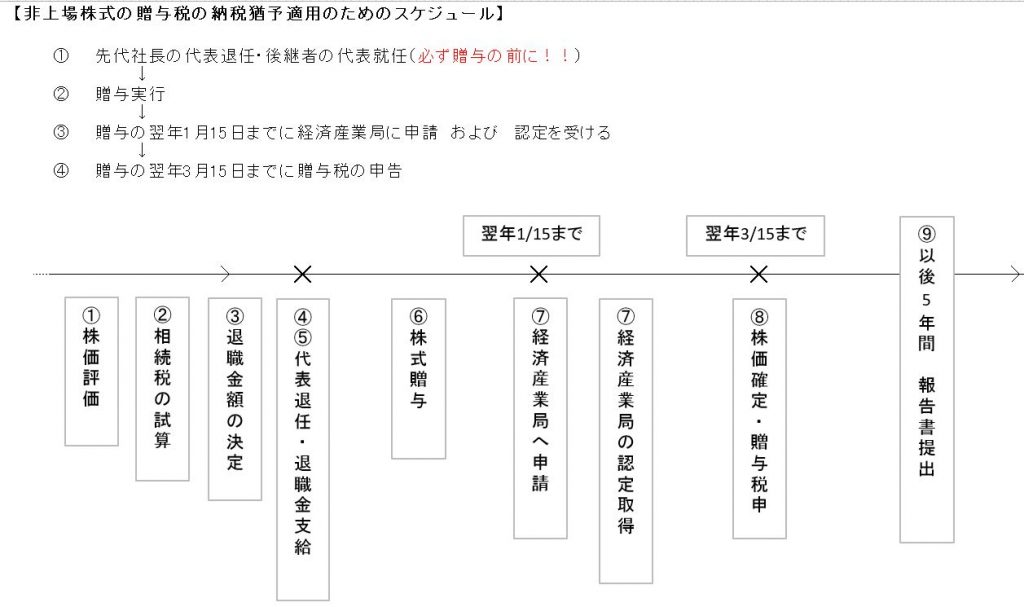

上記の要件を満たすことにつき、贈与税の申告期限までに経済産業局に申請をし、認定を受けていること(申請から認定までに約2ヶ月が必要と言われています。)が必要です。そこで、大切なのはスケジュールです。順番を間違えないようにしましょう。

◆納税猶予を継続するための要件にご注意!

「猶予」とは、本来納税すべきものが延期されている状態です。そのため、猶予が打ち切られると、利息に当たる利子税とともに猶予額を納税しなければなりません。猶予額が大きいと利子税も多額になるので、充分な注意を払う必要があります。では、どのような場合に打ち切られるのでしょうか?

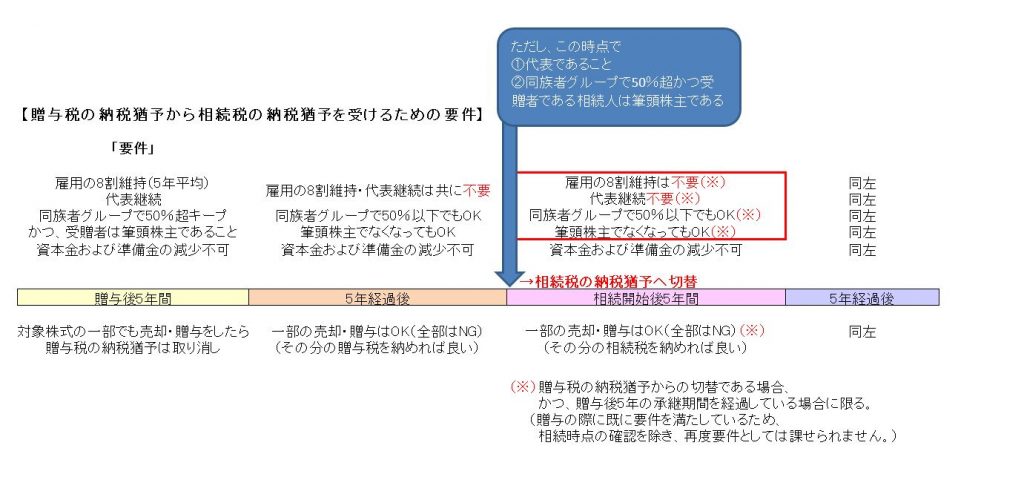

経営承継期間と呼ばれる「申告後5年間」と、「5年経過した後の期間」で打ち切られる条件は異なります。下記のように定められています。

【経営承継期間→申告後5年間】

・受贈者が代表者でなくなった場合

・会社が5年間平均で、雇用の8割を維持できなかった場合

・同族関係者の株式保有割合が50%以下になった場合、また受贈者が筆頭株主でなくなった場合

・納税猶予の対象となった株式を、1株でも譲渡した場合

・会社が資本金または資本準備金を減少させた場合

・解散・非適格合併により会社が消滅した場合

【申告後5年経過した後の期間】

・納税猶予の対象となった株式の全部譲渡した場合

(一部は譲渡可。ただし、譲渡株式数に対応する分の納税が必要)

・会社が資本金または資本準備金を減少させた場合

・解散・非適格合併により会社が消滅した場合

◆事後報告の手続きも必要です 「経済産業局と税務署への書類の提出」

納税猶予継続のため、最初の贈与税の申告期限から毎年5年間は経済産業局と税務署へ、その後は3年毎に税務署へ、一定の書類を提出する必要があります。税務署へ書類が提出されなかったことも打ち切り事由の1つになっていますので、猶予を継続する限り、「いつまでに何を提出しなければいけないのか」、しっかりとした管理が必要です。

◆相続税にも納税猶予の制度があります

「まだ代表は降りたくない」「ある程度の株数は持っていたい」など、先代の意向により贈与税の納税猶予を進めることが難しい場合は、相続税の納税猶予をご検討下さい。相続税の納税猶予は、後継者が引き継ぐ自社株式のうち、発行済株式の3分の2までの株数に対する相続税の8割が猶予されます。猶予額が異なるほかは、基本的な要件(下記参照)は贈与税の納税猶予とほとんど同じです。

◆猶予された税額はその後どうなる? 「贈与税の納税猶予から相続税の納税猶予への切替」

打ち切り事由に該当しなければ、猶予された贈与税は贈与者が亡くなるまで猶予されます。そして、贈与者が亡くなることで贈与税は免除となります。ただし、相続財産として改めて相続税の申告に加えなければなりません。その際、再度要件を見たしていれば相続税の納税猶予に切替が可能です。猶予額が異なるため、2割相当の相続税の納付が必要となりますが(8割が猶予分)、贈与税申告後5年間の要件をすでに満たした上で相続税の納税猶予を受ける場合は、再度その要件(雇用の8割維持など)を満たす必要はありません。贈与税の納税猶予から継続して、相続税の納税猶予も受ける場合に注意したい点をまとめてみました。参考にしてみてください。

この納税猶予の制度は、要件を満たして事業を継続する限り、贈与税・相続税の猶予と免除を繰りすことができます。3代目への承継にもつなげていける制度なのです。

◆贈与税の納税猶予のもう一つのメリット「株価のロック(固定)」

通常、株式の贈与の際は、その都度株式の評価を行い、その金額に対して課税がされます。そのため、株価が常に上がっていく会社は年数が経つにつれて税負担が大きくなっていくイメージです。ただし、贈与税の納税猶予を受けた株式は違います。

納税猶予を受けた株式の評価額は贈与時の金額でロックされるので、相続時に2割納税しなければならないとき、もしくは相続税では納税猶予を受けないことにした場合もベースとなるのは贈与時の評価額です。比較的株価が低いうちに評価額をロックできるというのは、次世代への株式の承継において、業績が良い会社ほど大きなメリットになるはずです。

◆生前贈与は、果たして得なのか?

先を見通せない経済状況の中、5年間平均で雇用割合を8割維持、という点を不安に思われる経営者の方もいらっしゃるかもしれません。天変地異が起こったら…という可能性まで考えたら何も決断できません。「生前贈与が得だったのかどうか?」は、結局相続が終わるまでは答えの出ないことです。税負担だけを見た場合、相続財産に残しておいた方が負担は少なかったという可能性もあるでしょう。ただし、この納税猶予制度を適用できるのであれば、税負担への迷いが大いに軽減されるのではないかと思います。

承継すべき人に株式を渡すことは非常に大事なことです。亡くなった後のことはわかりません。ご自身の目の届くうちに、後継者への事業承継の道筋をつけられれば安心ではないでしょうか。

◆最近の動向

税制改正後の納税猶予の利用実績は、改正前の平成26年が197件のところ、平成27年の実績は8月時点の集計で492件となっています。まだ絶対数は少ないですが、要件緩和により確実に利用しやすくなったと言えそうです。

また今後の流れとしては、5年平均で8割の雇用維持の要件などのハードルも、昨今の人材不足の環境を考慮して緩和されることが検討されています。年末の税制改正大綱の発表が気になるところですね。

?

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE