ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

増え続ける書類。一体いつになったら処分して良いものか。再度見る機会も無いし、場所は取るし、ホコリも溜まる。もう処分したいのだけど・・・。今回は、そのような疑問にお答えするために、最新の税制改正に関連して、税務・労務関係書類の法定保存期間と、税務関係書類の電子保存のポイントを解説します。

◆ 損失の繰越期間が延長されました

ご存じの通り、決算での損失を繰り越して、翌期以降の利益と相殺できます。従来、その繰越可能期間が7年でしたが、本年度の税制改正にて9年に延長されました。なお本改正は、平成20年4月1日以後に終了した事業年度で発生した損失から適用されます。

後ほど述べますが、税務上の書類保存期間は7年です。しかし8・9年前の損失と現在の利益を相殺する場合、帳簿の保存が要件になります。つまり、法定の書類保存期間以上の帳簿保存をしないと、相殺ができない事になります。従って事実上、税務の書類保存期間は9年と考えていただくのが無難です。

◆ 主な税務・労務関係書類の法定保存期間は下記のようになります

| 法定の保存期間 | 主な書類 |

| 10年 | 決算書・総勘定元帳 |

| 事実上9年 | 税務申告書・請求書・領収書・通帳・源泉徴収簿(賃金台帳) |

| 5年 | 健康診断個人票・従業員の身元保証書 |

| 4年 | 雇用保険資格取得確認通知書・離職証明書事業主控 |

| 3年 | タイムカード・労働者名簿・労働保険料申告書 |

| 2年 | 健康保険標準報酬決定通知書 |

この他にも、お客様の事業内容によって、様々な書類の保存義務があり(例 アスベスト除去作業の記録は40年)、廃棄しないと年々増加していき、その保管場所・コスト問題も悩ましいところです。

実務的には、上記の税務・労務関係書類は、法定の保存期間が過ぎたら廃棄する、というルールで運用すべきと思います。逆に言えば「廃棄の時期を明確にして、保存する」という業務フローになります。増え続ける書類への一番の対応策は、廃棄です。なお廃棄の際には、会社の機密事項に該当しますので、そのまま廃棄するのは危険です。自社でシュレッダー処理するよりも、「機密文書溶解サービス(書類を特殊な液体で溶かします。弊社も日常的に使用しています)」のような専門業者に委託する方が、負担が少なくて良いかと思います。

◆ 紙ではなく、スキャンデータで保存可能な、税務関係書類があります

事前の税務署への申請が必要ですが、スキャナで読み取ったデータがあれば、原本は廃棄しても問題ない税務書類があります。実際は、かなり細かい用件をクリアする必要がありますが、今回は概要を解説します。スキャンデータでの保存が可能なのは、下記の書類になります。

A 請求書・納品書・3万円未満の領収書等

B 検収書・見積書・注文書等

イメージ的には、Aの書類は資金や物の移動が発生する書類。Bはそれが発生しない書類です。逆に言うと、決算書・棚卸表・3万円以上の領収書等は、紙で保存する必要があります。なお、スキャナで読み取ればどんな形式でもOKと言うわけでは無く、下記の用件を満たす必要があります。

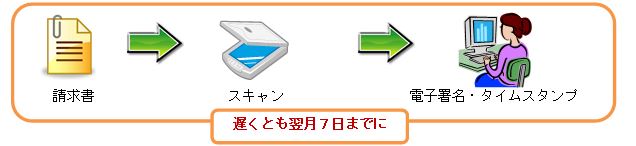

① 原本をカラースキャナで読み取ること ② データに電子署名を付けること

③ データにタイムスタンプを付けること ④ ①〜③を遅くとも翌月7日まで行うこと

書類はスキャナで、取引先ごとにカラーで読み取り、PDFのような電子ファイル化する必要があります。取引先10社分の請求書をそれぞれスキャンして、10個のカラーPDFにするイメージです。また、それぞれに電子署名を付ける要があります。電子署名とは、「誰が、いつこのPDFを作成したか」という証明だと思って下さい。

③のタイムスタンプとは、その時間にそのファイルが存在したことを、公的に証明する「確定日付」のようなものです。前出の電子署名を付けた際にも時間は記録されますが、あくまでも使っているパソコンの時刻設定を参照するため、正しい時刻とは言い切れません。そこで第三者機関のタイムスタンプを使って、存在を公的に証明します。②③の作業を一括で行うソフトがあり、実務的にはそちらを使用することになりますが、安価なものでも初期費用で80万円ほど、ランニングコストで年間15万円ほど掛かるようです。

また、Aの書類を受け取ってから遅くとも翌月7日までに、①〜③の作業を行う必要があります。例えば「四半期ごとにまとめて」という処理はできません。要するに、締日から7日以内に作業を完了させなければなりません。上記作業が期日までに行われているかの証明に、前出のタイムスタンプが使われます。また、その後金額の修正が入った場合も上記作業を行い、何をどのように修正・削除し、最新版はどれかが分かるよう履歴を残しておく必要があります。なお、Bの書類の処理は毎月行う必要は無く、一定期間毎まとめての処理で問題ありません。

なお、労務関係の書類もスキャナ保存が可能です。詳細な取扱規程は公開されていませんが、上記Bの書類のように、一定期間毎まとめて処理する形式で問題ないかと思われます。

(参考:平成17年3月31日 基発0331014号)

詳細を調べれば調べるほど、税務署は「書類は紙で保存しなさい」と言っているように思います。とにかく適用の要件が厳しく、その要件を実現し維持するには、多大なコストが掛かります。残念ながら、気軽に試せるような制度ではありません。適用は税務署の承認制のため、仮に承認取消になると掛けたコストが無駄になります。

今後、電子化の流れは進行していくでしょうが、実務的な当面の対策は「紙で保存し、期限後は捨てる」以外に無いように思われます。

文;渡辺 雅人

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE