ZAIPA BLOG

ザイパブログ

頑張る会社をもっと強くする!節税ブログ

◆ 高級外車やクルーザーは、会社の減価償却資産として認められる?

国税不服裁判所で、高級外車やクルーザーが会社の減価償却資産(事業用資産)となるかどうかが争われた事案がありました。結論は、高級外車(フェラーリ)は認められ、クルーザーは認められず個人資産として認定されました。しかし、一概に高級外車は認められ、クルーザーは否認されるかというと、そういうわけではありません。

| 事案(平成7年10月12日 非公開裁決) |

| 消費者金融業を営む法人は、取引先の上層部に接待や従業員の福利厚生の目的で取得した船舶 (プレジャーボート)と、役員の通勤及び出張の際の交通手段として取得した車両(フェラーリ)は、それぞれ代表者の個人的趣味により取得したものであり、事業の用に供していたとは認められないとして、行為計算否認の規定により、減価償却費を損金の額から減算し、本件船舶と車両の取得費等を役員賞与として認定して、更正処分及び過少申告加算税の賦課決定処分を受けた。これを不服として国税不服審判所へ審査請求を行った。 |

| 税務署の主張 |

| 1. プレジャーボートについて

代表者の個人的趣味に基づき取得したものと認められるため、請求人の事業用資産ではなく、代表者の個人資産である。 2. フェラーリについて 事業の用に供された実績が明らかでなく、事業用資産であると認められず、イタリア製の高級スポーツカーであり、請求人の事業内容又は一般社会常識から判断して、個人的趣味の範囲内ということができ、法人の事業用資産ではなく代表者の個人資産である。 |

| 法人の主張 |

| 1. プレジャーボートについて

現実に専ら請求人の福利厚生又は船釣りによる接待等の事業の用に利用しているものであって、給油の実績もある。また、従業員から利用の要望があれば、代表者等の日程が一致した場合に限り、利用可能としている。 2. フェラーリについて 代表者の日常の通勤及び各支店を巡回指導する際の交通手段として利用するなど事業の用に供しているものである。外国製の2人乗りの乗用車ではあるが、スポーツカーという特殊な車両ではない。 |

| 国税不服審判所の裁決(結論) |

| 1. プレジャーボートについて

船舶を運航した実績を記録していないことが認められ、いつ、だれを、どのような目的で乗船させ運航したか説明はないので、請求人の事業の用に供したかどうか確認することができない。 また、福利厚生の一環として使用した実績を記録しておらず、従業員の福利厚生のための利用規定等の定めもないことが認められる。 ⇒税務署側の主張を支持し、個人的資産であると指摘(納税者敗訴) 2. フェラーリについて 車検記録から過去の使用実績が認められ、また、代表者に対する旅費及び通勤手当の支給状況をみると、交通費及び通勤手当を支給しておらず、車両を事業の用に使用したものと推認することができる。 また、代表者が外国製の車両3台を個人的に所有しており、X社の減価償却資産としていないことを併せ考えると、車両をX社の資産としていることを不相当とする理由は認められない。 ⇒税務署側の主張を退け、法人の事業用資産と認める |

この裁決には2つのポイントがあります。「事業のために使用しているか」かつ「それを客観的に証明できるか」です。フェラーリの場合は、次の事実からポイントをクリアできていました。

① 代表者が支店巡回のために当該車両を使用しており、かつ使用実績が車検記録により証明できた。

② 交通費及び通勤手当に関して就業規則等で定め、当該車両を出張等に使用した際は交通費の支給がなかった。

③ 代表者が、個人的に外国製の車両を3台所有していた(会社用と個人の趣味用の区分がある)

この3点が裁決に大きく影響したと思われます。つまり、車両は事業用に使用しており、それを客観的に証明できるものを備えていたことにより経費性が認められたというわけです。また、本裁決で興味深いのは、個人的な趣味で選定された高級外車であっても事業のために使用されていれば減価償却資産として認められるという点です。つまり、事業のために使用していれば車種は問わないということです。2ドアだから経費にならないわけでもありません。逆に、国産車や軽自動車であろうと、事業のために使用していなければ経費としては認められません。車の価格の問題ではないわけです。 社長1人のみの会社で3台も4台も車両が減価償却資産として計上されているよりも、1台だけ高級外車が減価償却資産として計上されている方が自然と言えます。

一方、クルーザーの場合は・・・

① ガソリンの給油の実績はあるが、運航実績を客観的に証明できず、

② 福利厚生として従業員に使用される場合においても、利用規定を設けていなかったこと、

これらを踏まえ、事業のために使用されていなかったと判断され経費性は認められず、代表者の個人的資産として認定されました。

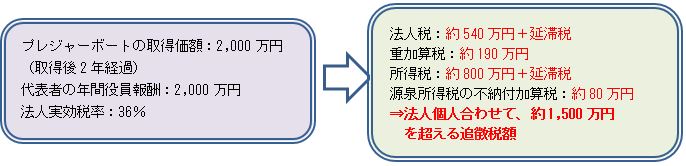

裁決の結論だけを見てしまうと、「高級外車=経費OK」「クルーザー=経費NG」と考えてしまいがちですが、使用されている実態がどうなのかという視点で税務署は調査をします。税務署から指摘を受けた場合にその経費性を証明するのは納税者側であり、税務署に対抗し得る客観的な資料の準備は欠かすことができないということになります。個人的な資産として認定されてしまった本事案では、クルーザーの購入金額が代表者への役員賞与と認定されてしまいました。代表者への賞与は損金不算入(経費とならない)。更に賞与に対する源泉所得税の追加納付という「ダブルパンチ課税」となってしまうので、慎重な判断が必要となります。税負担のイメージは下記です。(事案の実際の金額とは数値を変えて説明します)

◆ 法人名義の車両を個人的に使用した場合はどうなる?

前述の高級車両に関しては、事業で使用していたので経費性が認められました。一方、明らかに法人で使用していなかったケースでの裁決事例がありましたので紹介します。

| 法人名義で取得した車両を実質経営者の妻が個人使用していたことについて、実質経営者に対する車両の取得費等の贈与の有無、隠ぺい仮装による役員給与に当たるか否かが争われた事例

(国税不服審判所 平成24年11月1日裁決) |

| ①法人が車両購入に関する注文の当事者であり、②信販会社を通じて車両の購入代金を支払い、③車検証に使用者として記載されている事実関係から、車両の所有者は法人であると認めるのが相当であって、実質経営者に対して車両の贈与があった等、請求人が一定の行為をしたことにより実質的に実質経営者に対して給与を支給したのと同様の経済的効果をもたらしたとまでは認めることができない。したがって、車両取得費等は役員給与に当たるとはいえない。

ただし、実質経営者の妻が車両を専属的に利用していた事実関係は認められることから、車両を実質経営者に対して無償で貸与していたこととなる。したがって、実質経営者は通常支払うべき対価(車両の使用料)の相当する経済的利益を享受しており、その経済的な利益は役員給与にあたると判断している。 |

法人で購入・支払いをしている以上、それは法人の所有物であり、その使用者が個人であっても

その車両を贈与したことにはならず、給与を支給したことと同様の経済的効果は認められないため、役員給与にも該当しない。ただし、その使用料相当額の経済的利益はあると認定され、その経済的利益が役員給与にあたると判断された事例です。

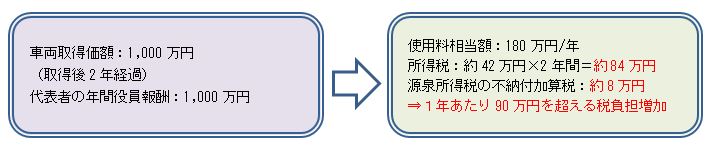

使用料相当額については、取得価額を基に按分計算し、自動車保険料および割賦手数料と合わせて1ヶ月あたりの使用料を算定すべきとされました。つまり、役員給与とされた経済的利益は継続的に供与される経済的利益として定期同額給与(損金となる月給とお考えください)となることを意味します。一方、継続的に役務を受ける支出金ではない自動車税、自動車取得税、自動車重量税やディーラーに対する手数料などは定期同額給与とはされず、損金と認められませんでした。

使用料相当額は定期同額給与とされ、法人税の計算上加算されることはなかったですが、給与認定されているため、源泉所得税の納付漏れとなります。更に不納付加算税10%と延滞税が課されることとなります。税負担のイメージは下記となります(事案の実際の額とは金額が異なります)。

イメージとしては、法人が実質経営者に月給を払い、法人はそれを使用料収入として実質経営者から貰ったという処理になったわけです。月給という経費と使用料収入が相殺されるため、法人税の追加負担はないわけですが、代わりに月給分の所得税は支払えよという判断になったわけです。購入価格の全てが役員賞与となり一時に所得税が課される扱いにではなく、適正な年間利用料に対する課税となっています。先のプレジャーボートの取扱いとは異なりますが、17年経つと判断も変わるのでしょうか?減価償却費が経費として認められた分、後者の判例の方が納税者有利ではあります。

文:岡田誠二

RECOMMEND

このブログの他の記事

-

-

2021/12/28

-

-

2021/11/07

-

-

2021/10/29

BLOG

NEW POST

-

贈与税から逃げ切れる?相続・贈与の一体課税とは。

税務チームブログ

2021/12/28

-

110万円をちょこっと超えた贈与で、贈与税申告を敢えて選択した方がいい?それってどういうこと。

税務チームブログ

2021/11/15

-

インボイス事業者の公表サイトがOPEN

税務チームブログ

2021/11/07

ARCHIVE